1、原材料市场

1.1 原材料市场综述

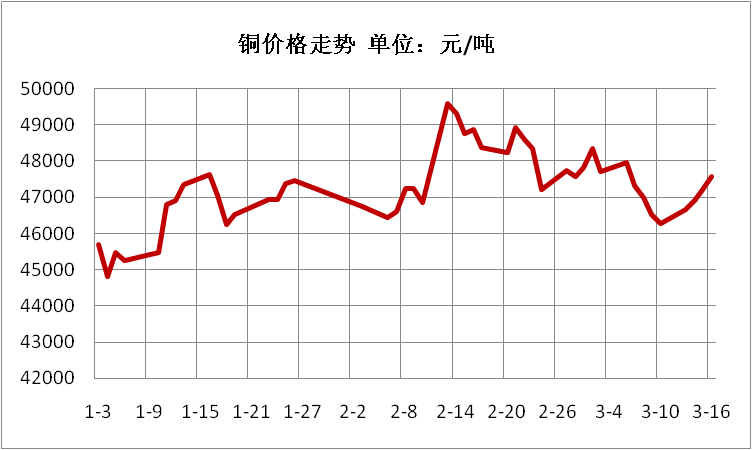

春节过后,铜价一直维持区间震荡的行情,市场对宏观有良好的预期,中国美国基建的投资对铜的消费保持良好的预期,但是市场并未因此展开一轮新的上涨行情。宏观方面,目前为止的市场数据都非常利好,这主要是去年高速的基建和房地产惯性所致,PMI也继续维持在50上方。特朗普向国会申请一万亿资金准备开始基础设施建设,这些都是利好铜基本面的因素。

两会及美联储会议之后,大宗商品关注焦点或转向基本面。全球最大铜矿Escondida铜矿已罢工超过30天,必和必拓计划重启运营Escondida,将进一步开展维护工作,直至最后重启开采工作,恢复铜生产。

中国国家统计局周四公布数据显示,今年前两个月,中国精炼铜产量为137.1万吨,较去年同期增长6.7%。

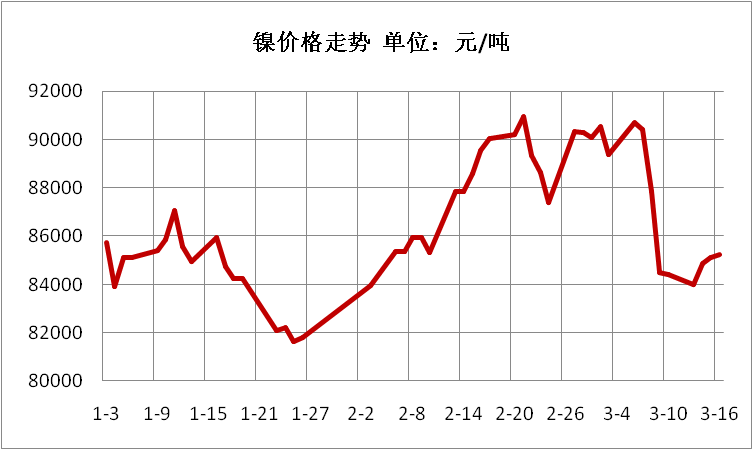

镍市场方面:据菲律宾方面消息,由于环境原因,关闭了20多个镍矿场,从而推升了镍产品的报价,但由于印尼政府决定取消对镍矿石的出口限制,镍价利好因素有所消退。国内上期所镍库存出现一定程度的回流,预计投机库存可能开始变现。由于镍消费需求疲软,镍价下跌主要是由于国内现货市场合金制造商需求放缓所致。

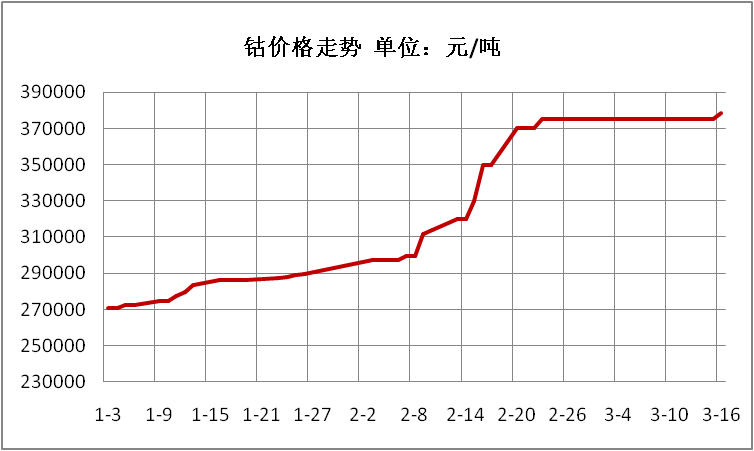

钴市场方面:近两日钴市场价格趋势出现小幅的调整,现货电钴部分报价有所松动,赞比亚钴报价在38万元/吨左右,金川和凯力克钴报价多在40万元/吨附近,其他品牌及进口钴报价也基本在37-38万元/吨左右,不过下游接货方仍显得比较谨慎,多逢低接货,在等待市场趋势的进一步明朗化。周内市场成交的并不多,交易清淡,电钴供需格局的转变或将拉长调整期。国内投机市场续涨略显乏力,整体观望情绪浓厚,尽管需求回温,但是短期内市场成交难有改观。

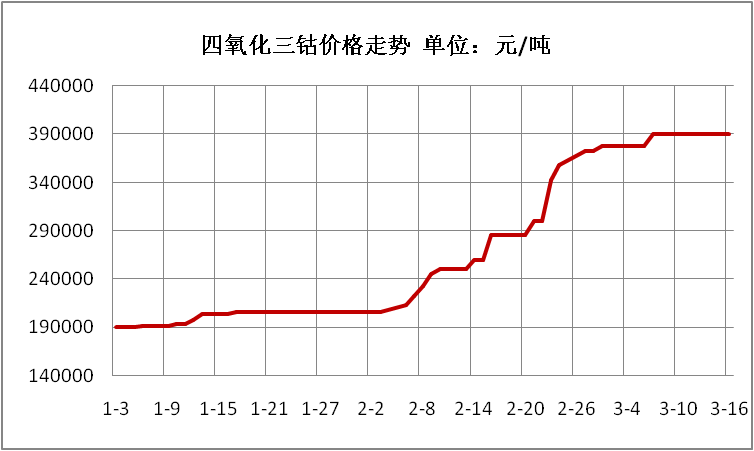

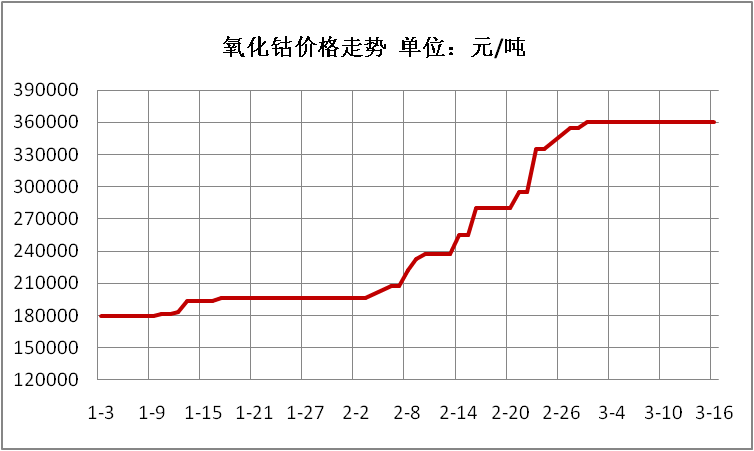

钴盐市场方面:本周出货量不是很大,多数报价持稳,四氧化三钴价格仍在上涨,但涨幅有所放缓,均价较上周涨3100元/吨,报价在38-40万元/吨;氧化钴价格在35-37万元/吨,价格持平。

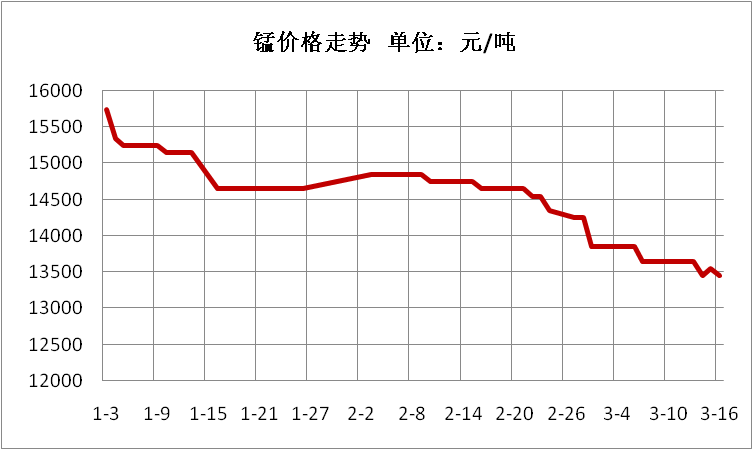

本周电解锰市场基本保持稳定,跌幅有所放缓,供需基本面的平衡情况渐有些许改善。除此之外,锰产品市场向好面在其他产品市场中发酵蔓延,电解锰价格在锰品市场整体偏好,市场基本面尚不是很明朗,供应商多保持观望态势。据市场反映,进口锰矿-硅锰合金价格上涨,促使电解锰市场供应商出现调涨情绪,近期下游需求略出现部分好转,但不足以支撑电解锰价格的拉涨模式。电解锰价格走势长期来看总体取决于供需基本面,在供应变化不大时,需求情况真正好转才是决定价格走向的根本因素,预计下周市场将会有所回暖。

1.2 原材料价格指数

2、正极材料市场

2.1 正极材料市场综述

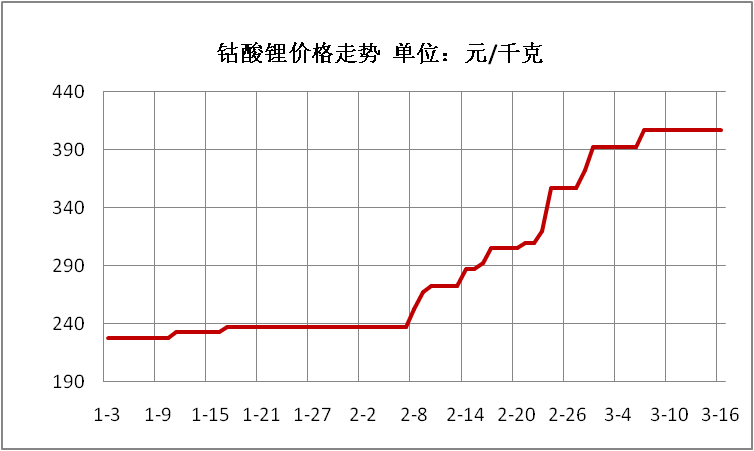

正极材料本周涨势有所放缓,截至本周五钴酸锂价格在40-41.5万元/吨,均价较上周上涨3700元/吨。钴酸锂在这波价格上涨中成本被大幅拉升,下游基于刚需采购有限,大厂及贸易商近期频繁协价为订单签订做准备,下游中小商家利润微薄涨价承接能力偏弱。

自1月份以来,国内先后有天赐材料、厦门钨业、科恒新能源、当升科技、优美科等企业投资扩建正极材料产线,规划产能超过32万吨。企业大幅布局产线的同时,产能过剩将成为市场最大的风险,供应量增加,由此引发正极材料价格将呈现持续下降的趋势,而能够满足动力电池企业对更高性能材料的企业并不多,未来市场上将出现中低端材料产能过剩,价格战将进一步激烈,总体市场集中度将进一步提升。

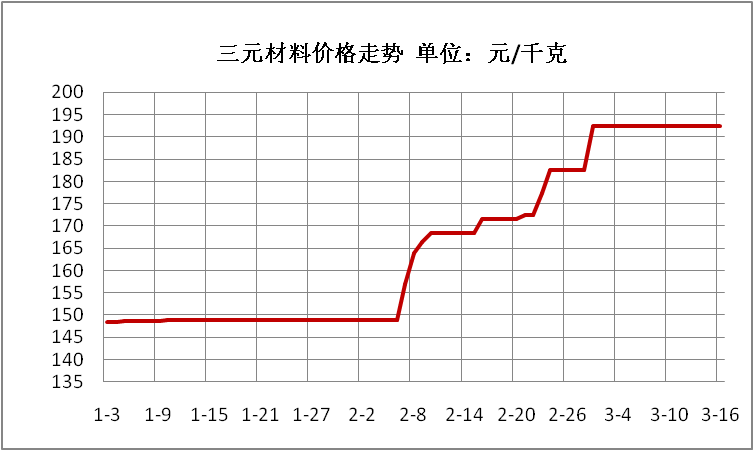

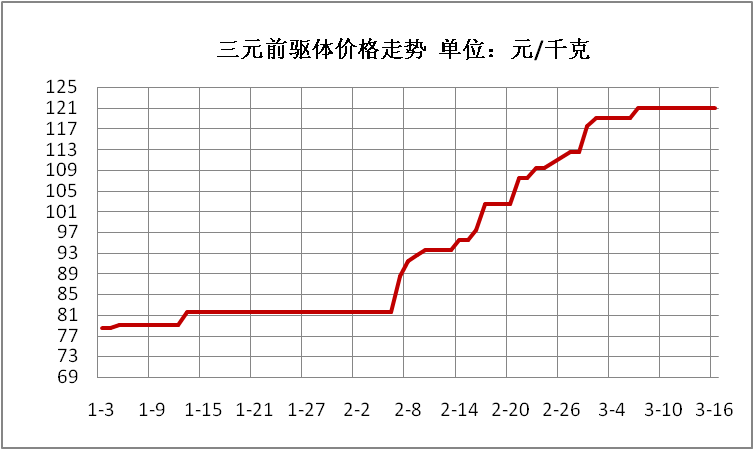

三元系产品市场产能整体过剩,上下挤压下,已有小厂出现减停动作。目前,三元材料523系价格在18.5-20万元/吨,三元前驱体523系价格在11.8-12.4万元/吨,均价较上周上涨500元/吨。

2.2 正极材料价格指数

3、负极材料、隔膜、电解液市场

3.1 市场综述

负极材料本周市场成交表现一般,价格相对平稳,从下游市场来看,部分电芯厂没有完全恢复生产;随着月底的临近,新能源汽车生产商的采购订单会逐渐增多,负极产品出货量也将会有所增加。本周低端负极材料主流报价1.8-2.2万元/吨,中端产品主流报价4-5.5万元/吨,高端产品主流报价8-10万元/吨。

隔膜市场本周开工率有所增加,尤其是大型干湿法隔膜企业,随着电池生产商开工率的增加,下游询价订单也有所增加。本周干法隔膜价格在3.5-5元/平方米,湿法隔膜价格在4.5-5.5元/平方米左右。

受益于三元电池的需求带动,湿法隔膜出货量和需求量有所增加,涂覆隔膜的占比呈现快速提升。预计随着国内厂商产能的不断释放,今年隔膜市场价格将进一步走低。

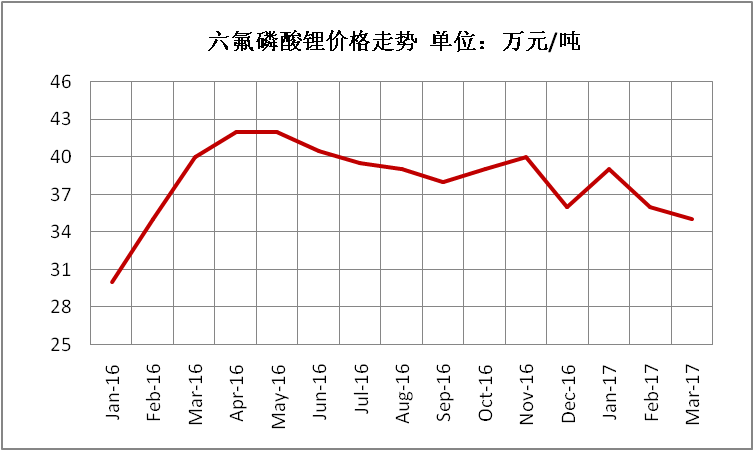

本周电解液市场仍持稳,主流市场价格在7-9万元/吨左右。随着锂盐价格的缓慢下行,以及电池厂家的低价诉求,后期电解液价格有一定的下调空间;预计市场整体恢复正常基本要到4月前后,届时市场供应会有所放量。原料市场方面,六氟磷酸锂价格普遍在32-38万元/吨。

3.2 价格指数

4、锂电池市场

4.1 锂电池市场综述

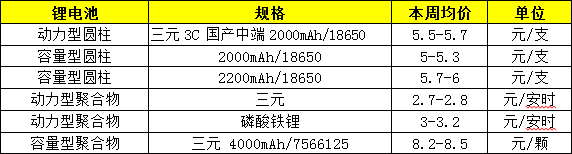

本周电芯市场维持平稳态势,多数数码电池厂仍在观望;动力电池下游厂家多表示将在3月中下旬陆续开始采购,但由于原料价格仍持高不下,市场观望气氛较浓,成交多比较谨慎,采购数量不大,如果原材料价格继续上涨,将对今年的锂电池正极体系格局产生一定的影响。

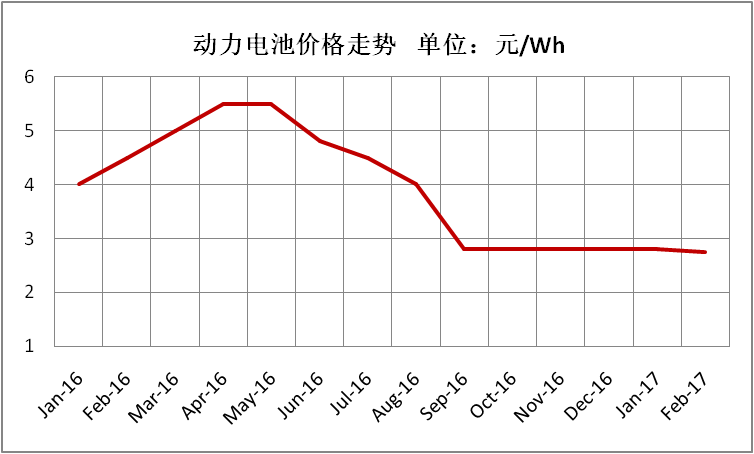

4.2 锂电池价格指数

5、小结

从政策面、消息面和资金面的角度综合来看,目前新能源锂电池板块正处于多重因素共振向上的态势。从产业链的角度来看,补贴退坡的成本压力将从整车厂向上游延伸;目前,从碳酸锂到电解液、隔膜以及电芯等,锂电产业链的各个环节大都出现了价格松动。

补贴减少叠加产能过剩,龙头公司赢得竞争的概率较大。供给方面,动力电池经过连续两年的扩产,产能明显过剩,叠加下游新能源车企目前正面临退坡补贴的情况,补贴减少将导致成本压力传递至电池和材料企业,未来行业将面临洗牌。

- 最新评论

- 我的评论