1、原材料市场

1.1 原材料市场综述

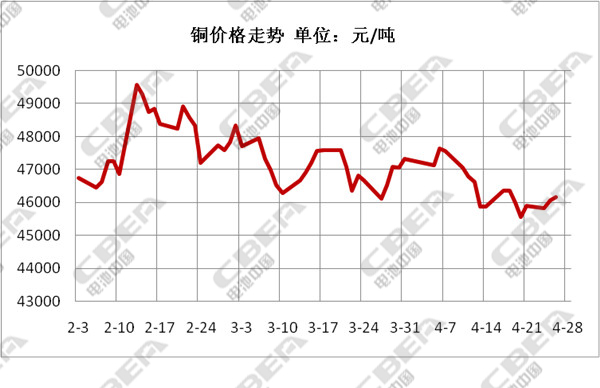

2017年全球铜需求预计将超过2300万吨,中国是全球最大的铜消费国,需求占到近一半,在即将到来的数月中,建筑和工业方面的需求将会更趋活跃,预计中国第二季度的铜需求将会有所提升。据海关总署公布数据显示,中国3月铜矿石及其精矿进口163万吨,同比增长19%,延续了一直以来的增长势头。进入二季度后,铜市场消费面的实质性表现将直接影响铜价能否继续高位运行。

随着下游需求的回暖,叠加比值的回升,宏观风险偏好上升提振等因素的影响,铜价短期将获得支撑,预计铜价将在偏强区间震荡。

四月份以来,受黑色系商品下跌的拖累,有色金属乃至大宗商品整体走弱,有色板块下跌5.44%。

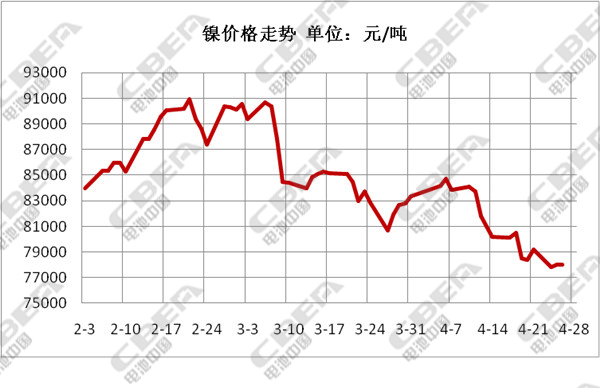

镍市场方面,目前镍现货市场供应充足,现货价格偏弱,打压市场情绪,加之菲律宾雨季即将结束,中国镍进口量有望逐步回升。受下游不锈钢市场走弱的影响,近期中国镍价持续下滑,加之印尼镍矿重新出口中国,后市镍矿供给反弹预期渐增。在市场情绪持续恶化拖累下,短期内镍市场仍不乐观。但从国际镍业研究组织(INSG)公布数据显示,全球2月精炼镍供应缺口已经扩大至4400吨,从数据上可以看出,全球镍市整体仍处于供应短缺的局面,供需结构的改善将为镍价提供部分支撑。

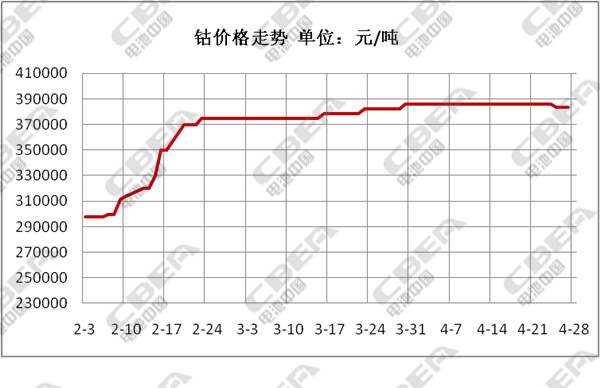

钴价在4月份基本是处于横盘状态,国内钴价仍低于外盘价格,外媒钴价近两次报价持平,国内钴市仍表现出弱势运行态势;临近月底,钴市场上下游询盘量有所增加,但实际成交并不多,市场多在观望,最后交易日电解钴价格报37.5-39.2万元/吨,均价较上周有所下滑。海外市场由于部分冶炼企业持续停产,2017年钴供应量有可能进一步减少;需求方面,预计2017年中国钴消费量为5-5.2万吨,同比增加10%。

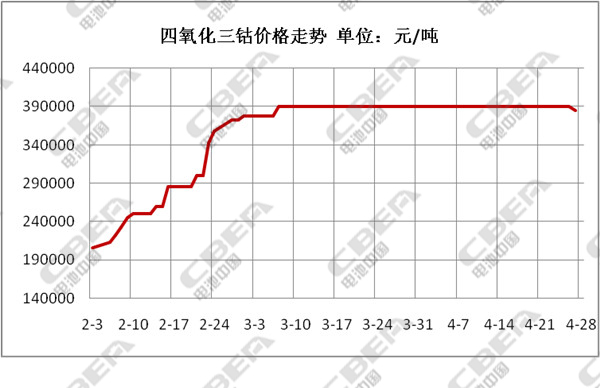

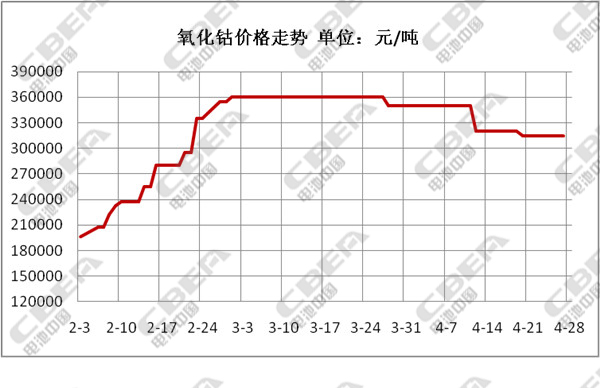

四氧化三钴本月市场保持小幅上涨态势,但涨幅有所放缓,受终端需求旺盛拉动,供应商惜售现象明显,临近月底议价期,部分厂家报价有所松动,下游询单较活跃,但高位成交一般,下游多按需采购;目前,四氧化三钴市场价格在37.5-39.5万元/吨,4月份市场均价为38.97万元/吨,均价较3月小涨2000元/吨。氧化钴市场仍在消耗库存,厂家报价进一步下调,下游采购接单意愿增强,市场成交较活跃,目前市场价格在30-33万元/吨左右,4月份市场均价为32.78万元/吨,均价较3月下跌3.08万元/吨;钴盐市场价格将逐步回归理性。

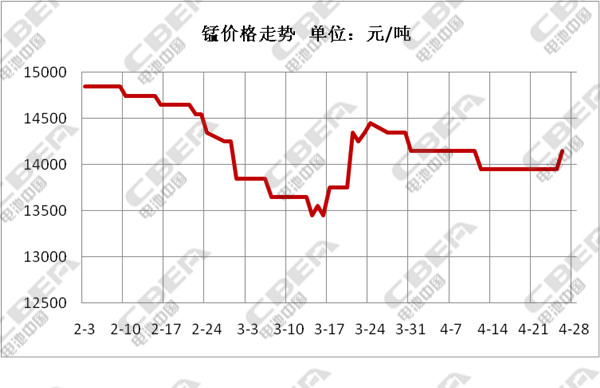

电解锰价格本月延续小涨态势,均价较3月上涨50元/吨。电解锰现货成交价整体持稳,锰厂方面着力点在于锰三角环保督查对电解锰企业正常生产的影响,及矿山停工可能导致锰矿石供应缺口,均可能造成国内电解锰产量的缩减,因此锰厂认为在供需关系改善的情况下后市将有一波涨潮是大概率事件,抬升报价欲推动市场涨势。目前电解锰市场干扰因素颇多,但是均难以形成价格共振,回归到本质,现阶段价格其实由成本和供需基本面来决定,环保力度是接下来电解锰价格变动的主要变量,只有环保影响落到实处,真正改变短期电解锰供需格局,电解锰价格才有稳步上涨的可能。

1.2 原材料价格指数

2、正极材料市场

2.1 正极材料市场综述

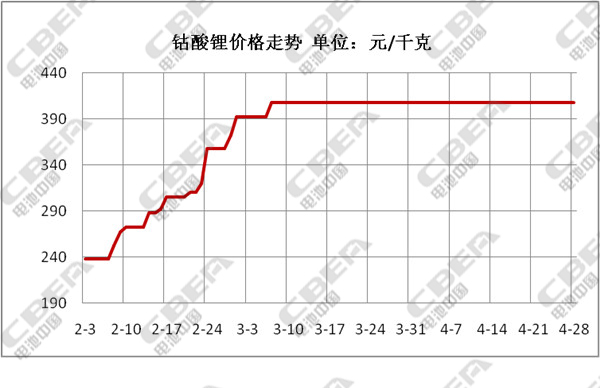

4月份钴酸锂市场均价为40.75万元/吨,均价较上月小涨2700元/吨,钴酸锂正极材料厂家平稳出货,价格以稳为主。近期钴酸锂市场上涨动力不足,临近假期,部分供应商报价有所松动,市场采购需求尚好,部分老客户订单价格略有优惠。

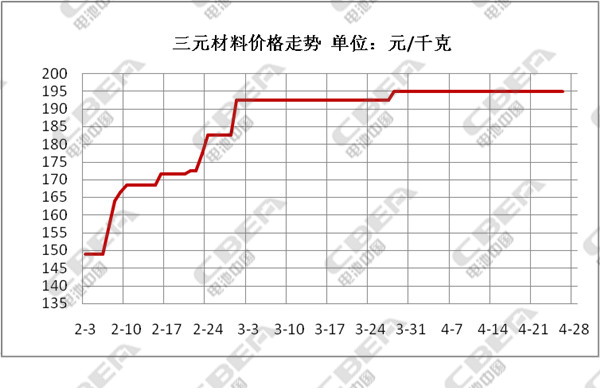

三元材料523系本月市场均价涨至19.5万元/吨,均价较3月上涨2200元/吨;截至本周五三元材料523系价格在19-19.8万元/吨, 基本与上周持平。由于原材料硫酸钴价格出现部分回调,目前有些厂家报价有所松动,市场成交不多。

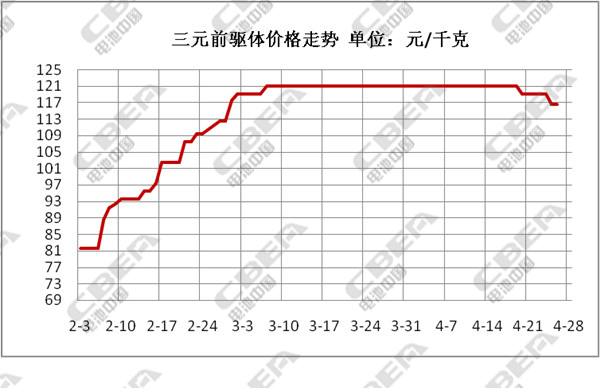

三元前驱体目前市场价格在11.5-11.8万元/吨,4月份市场均价为12万元/吨,较3月下跌500元/吨。三元前驱体价格在4月中下旬开始呈现小幅下滑态势,主要是由于受原料硫酸钴价格回调的影响,多数厂家已下调报价,市场成交情况仍不理想。

4月份开始,动力电池用钴材料价格整体表现平稳,主要是由于前期市场价格上涨过快。电池级碳酸锂目前市场主流价格为12.8-13.2万元/吨,仍处于相对高位,较前期价格有所下滑;未来随着碳酸锂企业产能的不断释放,预计市场价格将可能进一步下滑,届时三元正极材料的成本压力将会得到一定程度的缓解。

2.2 正极材料价格指数

3、负极材料、隔膜、电解液市场

3.1 市场综述

近期,国内负极材料市场出货量有所回升,下游动力电池企业拿货量有所增加,目前,低端负极材料主流报价1.8-2.2万元/吨,中端产品主流报价4-5.5万元/吨,高端产品主流报价8-10万元/吨。预计5月份,随着动力电池市场需求的逐步回温,负极材料出货量将会恢复到正常水平,市场活跃度会增强,2017年的负极材料市场仍被看好。

隔膜市场相对平稳,国内低端干法隔膜市场竞争仍比较激烈,部分隔膜产品价格出现了下调。今年以来车企为了控制成本,对动力电池采购价打压严重,隔膜产品出货量有所减少。但市场对于二季度的市场预期还是比较乐观的;目前,动力电池隔膜市场需求仍未回到高位,数码用干法隔膜价格基本在2-3元/平方米,动力湿法隔膜市场主流价格在4-5元/平方米。企业扩建方面,包括星源、鸿图、沧州明珠等在内的隔膜厂家都在扩建湿法动力隔膜项目,下半年市场将呈现集中投产现象,随着产能的陆续释放,预计隔膜价格或将呈现下滑态势。

电解液市场受原材料价格影响较大,受原料六氟磷酸锂价格下滑影响,电解液市场价格出现窄幅下跌,市场出货情况有所好转。六氟磷酸锂目前市场价格约为26-32万元/吨左右。随着2017年各大锂盐厂商扩产的陆续完成,六氟磷酸锂实际产能预计将达到3万吨,供应将略大于需求,随着六氟磷酸锂企业新增产能的持续释放,预计价格仍将呈现下滑趋势。

3.2 价格指数

4、锂电池市场

4.1 锂电池市场综述

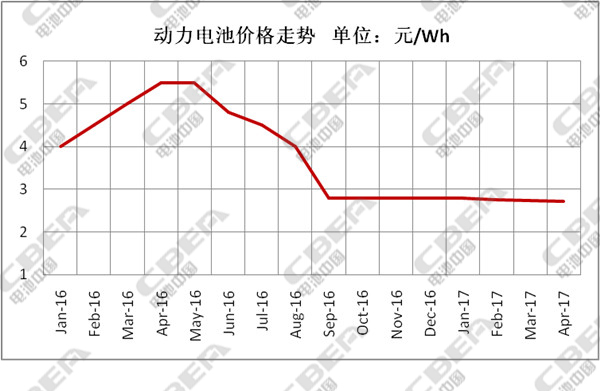

由于车企控制成本原因,对动力电池采购价格打压严重,加上今年以来动力电池出货量偏低,供需关系改变后电池企业相对弱势,导致动力电池价格持续走低,目前三元电池包主流价已降至1.6-1.7元/wh附近,较年前降价幅度已达20%,而小厂对外报价更低,部分企业也表示已经没有利润空间了。数码电池方面,目前处于平稳期,出货量维持在正常水平,2000容量型圆柱产品在5-5.3元/支左右,另外,进口电芯仍供应紧张,价格持高。

随着2017年新能源汽车补贴的出台,动力电池企业降成本压力将激增。部分电动乘用车整车厂2017年对于电池厂家的价格要求比2016年降低35%-40%;2017年新能源汽车厂商为了保证自身品牌的市场和利润,将严格控制配套动力锂电池的成本,压低动力电池厂商的价格。

4.2 锂电池价格指数

4.3 锂电池及相关材料产量统计

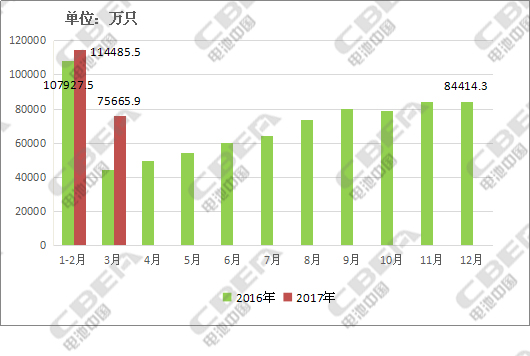

据国家统计局最新公布数据显示,2017年3月中国锂离子电池产量为75665.9万只,去年同期产量为44364.6万只,同比增长45.3%;2017年1-3月累计产量为192130万只,同比增长35.2%。

据中国化学与物理电源行业协会统计,3月份磷酸铁锂正极材料产量为4140吨,达产率为52.9%,环比增长32.7%;三元正极材料产量为7510吨,达产率为116.4%,环比增长61.2%;负极材料产量为12400吨,环比增长33.9%;锂电隔膜有效产量为8000万平方米,达产率为70%,环比增长50%;电解液产量为8000万吨,环比增长31.4%。各材料产量均呈现环比增长态势,随着第三批推荐车型目录的出炉,4月份产品产量有望进一步增长。

2016-2017年3月中国锂离子电池产量对比

5、新能源汽车市场

5.1 新能源汽车市场综述

从3月份乘联会公布的产销数据来看,2017年3月中国新能源乘用车(含纯电动和插电式混动)销量合计为27568辆,同比增长76%;1-3月新能源乘用车销量合计为49477辆,超过了美国成为世界销量第一的国家。

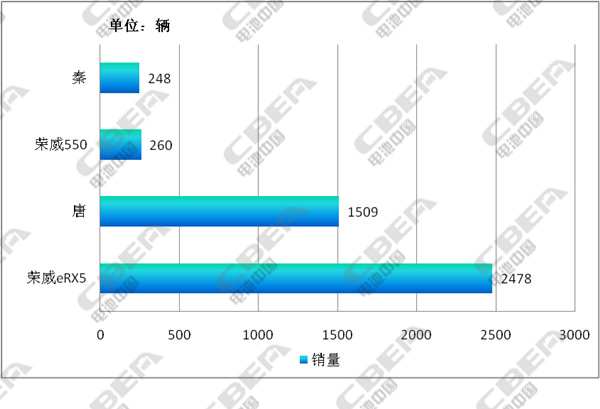

从具体车型来看,一季度的电动车主力车型主要是北汽EC180和吉利知豆;目前销售情况来看,纯电动车优势凸显,插电混动相对表现偏弱,但在插电混动车型中上汽的表现相对突出,荣威eRX5三月的销量达到2478辆,有望进入世界前三。

随着2、3月份新能源汽车的政策趋于稳定,新能源汽车推荐目录重新发布、地方补贴政策陆续出台,产销量数据都出现了平滑式的上扬;中国新能源汽车推广还是受政策的影响较大,目前在中央层面除了免购置税目录外,其他影响新能源汽车推广的相关目录均已陆续发布。国家对于清洁能源汽车的推动与鼓励,将促进多种技术路线齐头并进,尤其是在商用车领域,新能源汽车的市场格局或将发生变化,预计2017年新能源汽车市场的发展会相对稳定。

5.2 新能源汽车产销量统计

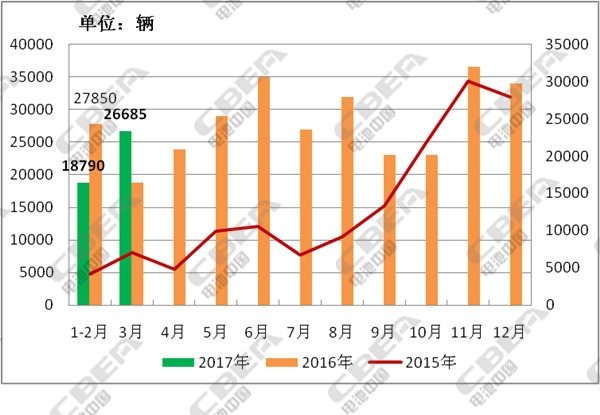

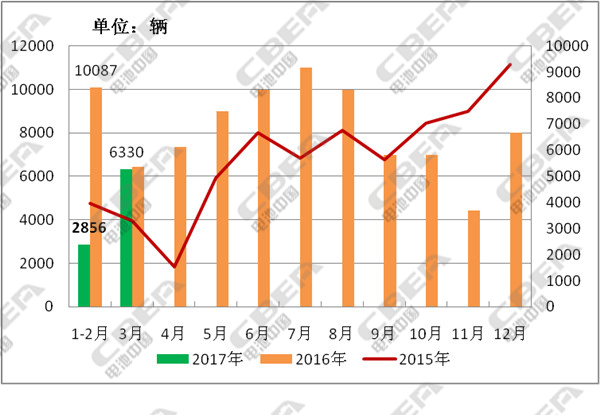

据中国汽车工业协会公布数据显示,3月新能源汽车产销分别完成33015辆和31120辆,比上年同期分别增长30.9% 和35.6%。其中,纯电动汽车产销分别完成26685辆和25342辆,比上年同期分别增长41.8%和43.3%;插电式混合动力汽车产销分别完成6330辆和5778辆,比上年同期分别下降1.1%和增长9.6%。

从车型产销情况来看,3月新能源乘用车销量为28000辆;新能源商用车销量为3000辆。

2015-2017年3月中国纯电动乘用车产量对比

2015-2017年3月中国插电式混合动力乘用车产量对比

据乘联会公布数据显示,2017年3月中国新能源乘用车(含纯电动和插电式混动)销量合计为27568辆,同比增长76%;其中,纯电动乘用车销量为22953辆,同比增长117%;插电式混合动力乘用车销量为4615辆,同比减少9%。

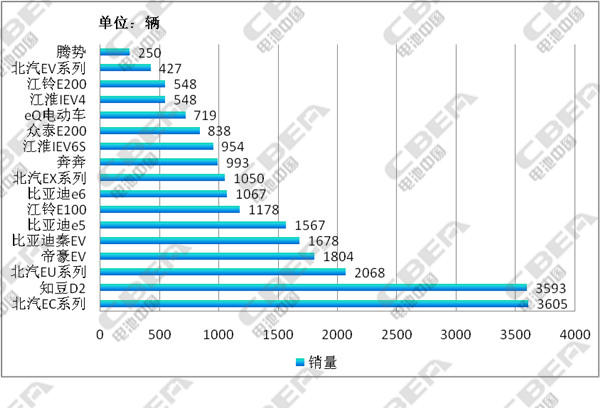

从车企具体车型来看,北汽EC系列以3605辆的销量位居榜首,知豆D2凭借可爱的外观及较亲民的价格,以3593辆的出色表现位居第二,独自扛下了吉利新能源的大旗;北汽EU系列在3月的销量为2068辆,帝豪EV的销量为1804辆,比亚迪秦EV以1678辆的销量位列第五。

2017年3月中国纯电动乘用车按车型销量排名

2017年3月中国插电式混合动力乘用车按车型销量排名

6、小结

新能源汽车产业的发展进步对动力电池提出了更高要求,对电池品质、能量密度、安全系数等,同时电池制造也朝着信息化、稳定化等方向迈进。动力电池企业的核心竞争力,是通过技术创新、生产自动化、管理规范化,加快推进电池智能制造步伐,推动我国电池产品进入更高端市场,以满足新能源汽车对电池高品质的要求。

新能源补贴政策的落地将引导和规范新能源汽车健康发展。政策对动力电池能量密度和安全性的要求提升将淘汰中小电池厂商,锂电池行业市场集中度将增加,大型电池厂商将持续受益国内新能源汽车产业的高速发展。

预计,2017年动力电池新增投资规模将持续增长,行业产能大幅增加。动力电池新标准的出台,有助于缓解行业低端产能过剩局面,龙头企业凭借规模和技术优势,有望获得更多的市场份额。

- 最新评论

- 我的评论