PS:全球四大锂业巨头概览

Talison:拥有世界上储量最大、品质最好的锂辉石矿——西澳格林布什(Greenbushes,WestAustralia),在收购之前天齐锂业是泰利森最大的客户,双方有15年的合作基础,12年被天齐锂业收购。

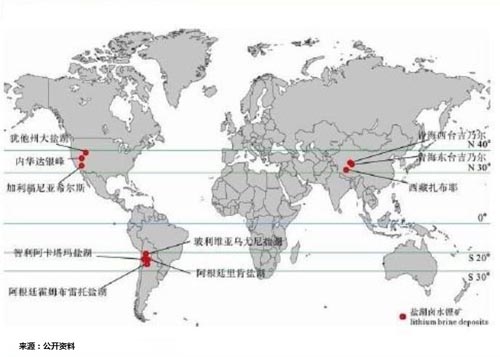

SQM、Rockwood、FMC:三家为卤水提锂企业,智利的SQM和Rockwood两公司均在智力的阿塔卡玛,这两家占据了全球65%的市场份额。FMC是全球第二大锂化学品供应商。

全球主要卤水锂资源分布:

【资源储备比较】

天齐锂业

A、2012年公司通过收购澳洲泰利森,泰利森为世界最大高纯度锂辉石生产商之一,位于西澳大利亚的锂矿占全球锂资源供应约35%市场份额,2012年泰利森产量就达到了740000吨。国内80%的矿石提锂原料来自于泰利森。

B、参股公司日喀则扎布耶盐湖,属于附锂碳酸型盐湖,锂资源量183万吨。

C、作为锂资源的上游企业天齐通过收购形成了巨大的锂资源储备,在市场中具备一定的定价权。

赣锋锂业

A、目前正拓展与加拿大国际锂业的战略合作。

B、阿根廷Mariana锂-钾卤水矿(80%股权):根据从含水层系统中开采卤水的30%有效开采率,估计含锂金属的浓度值域为225毫克/升至585毫克/升,对应的可能锂金属含量为50万吨至2500万吨。

C、爱尔兰Blackstair锂辉石矿(51%股权)。

D、江西锂业(100%股权)截至2014年12月31日,资源矿石量575.71万吨,氧化锂金属量为59521吨,采矿权产量为40万吨每年。

E、宁都锂辉石矿:未来扩产后达到5万吨锂精矿/年选矿能力,目前具备1万吨锂精矿采选能力,拟准备下半年复产。

锂原材料供应方面,卤水和锂辉石各30%-40%,回收料15%。卤水以SQM为主,锂辉石以泰利森为主。

在上游资源方面天齐和赣锋都加强了海外资源并购,锂资源上游由于资源的地理分布以及矿石提锂和卤水提锂具有一定的技术壁垒,因此集中度比较高,因此上游矿源优势一旦建立不太容易被打破,天齐由于收购了泰利森,在上游锂资源方面具备了一定的定价话语权,这是比较大的资源壁垒。

PS:关于矿石提锂和盐湖提锂的不同

生产电池级碳酸锂方面,相较于盐湖提锂产品,矿石提锂拥有品质稳定性和一致性的比较优势,但成本相对较高。因为相对矿石提锂而言,盐湖提取的锂产品只是其副产品,其成本很大部分分摊到了主产品。矿石提锂和盐湖提锂之所以能够长期并存,是因为两者是错位竞争的。

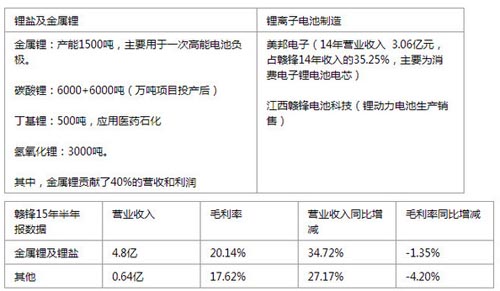

【锂盐产业链布局比较】

天齐锂业

赣锋锂业

天齐锂业由于在上游矿产方面具有较大的优势,目前的主营业务主要聚焦于锂产业链的上游和中游,泰利森的矿产资源丰富,因此锂精矿贸易能为公司业绩提供长期保障,公司带部分业绩也来源于锂精矿的收入。

赣锋锂业,技术与产能比较专注于锂化工方面,通过收购公司逐渐布局下游的电池制造,公司的业务偏向于锂产业链的中下游,赣锋锂业的下游除了新能源还包括新材料、新药品。新药品领域,深加工锂产品主要用于生产新型抗病毒、抗肿瘤药等新药品的关键中间体;在新材料领域,深加工锂产品主要应用于生产新型合成橡胶、新型工程材料等。

目前从两家公司的毛利率观察,上游锂资源的垄断使得最上游锂精矿企业的毛利率较高,天齐通过收购泰利森受益于此,相比而言,下游的锂化工算是苦活。因此今年以来碳酸锂资源上涨,具备上游资源优势的企业更能获益,这点从两家企业的毛利率水平就可以看出。赣锋锂业未来在上游锂矿资源方面的布局可能会弥补目前的短板。

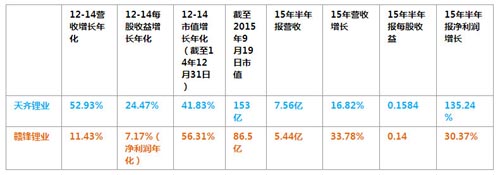

【估值营收数据比较观察】

(注:由于赣锋锂业2014年10转10,计算每股收益的年化增长不能体现实际利润变化,故用净利润计算代替。)

两家企业今年受益于碳酸锂价格的上涨盈利能力都较往年更强,天齐锂业在营收并没大幅增长的情况下,净利润暴涨更是体现了上游锂矿供应厂商的独特优势。市值的增长速度取决于公司基本价值的增长+市场的交易情绪,经过此轮回调,标的的市值水平回归到了接近合理价值增速的市值水平,两个标的的市值水平都接近于14年底的市值水平,天齐的市值增长水平更接近于长期基本价值的增长,风险释放相对充分,基于未来对锂业发展的谨慎乐观态度,目前也逐渐到了可以中长期配置的区域。

【观点】

新能源产业链较长,投资机会较多,我们需要寻找的是最具利润优势的企业。上游锂资源供应厂商由于具备资源优势,在下游需求增加的行业背景下利润弹性更高,是不错的新能源产业链布局品种。在天齐和赣锋的比较观察中,明显发现天齐更易受益于锂价提升,然而赣锋虽然锂资源不如天齐,但是下游锂化工技术能力更强,更接近下游以及针对的下游需求更多。从未来的成长性角度我长期更看好赣锋的锂化工多元化带动的下游产业整合可能性,而从短期市场交易机会角度,我更倾向于具备绝对锂资源优势受益于锂价提升的天齐锂业。