储能产业正加速发展,数万家企业争先涌入赛道掘金。但蓬勃发展的背后同样暗流涌动,一场激烈的价格厮杀战已然开打,市场洗牌开启。

近日,楚能新能源董事长代德明公开表示,到今年底,280Ah储能锂电池将以不超过0.5元/Wh的价格(不含税)销售,同比降本约40%。这意味着电芯价格很快将迎来0.5元/Wh时代,势必将对储能市场带来巨大的冲击。

此外,根据近期多起招标情况来看,0.25C储能电芯最低成交价格已经跌破0.6元/Wh,低价中标现象较为普遍,价格战正愈演愈烈,“内卷”趋势加剧。

01

成本下降、供过于求

共同推动电芯价格“内卷”

储能电芯价格的下跌,部分原因在于原材料价格的下滑。

今年以来,碳酸锂价格快速回落,4月单日价格跌破20万元/吨,5月价格有所回升,至6月一直维持在30万元/吨左右,进入8月,锂价继续小幅下跌,电池级碳酸锂均价降至27.25万元/吨。

尽管碳酸锂价格一度波动触底回升,但电芯价格整体仍呈现下滑趋势。

电池中国认为,原因或在于电芯产能已出现供过于求的情况。与此同时,储能产业新玩家的增长速度大大超过储能市场的增长速度,导致内卷加剧。

以龙头电池企业宁德时代为例,近日其发布的半年报显示,储能电池系统毛利率较去年增长14.89%,是所有产品中毛利率增长幅度最大的。从侧面反映出储能市场发展潜力巨大。

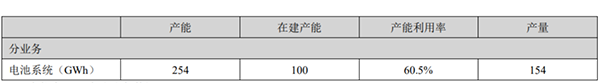

值得注意的是,今年上半年,宁德时代的电池系统产能为254GWh,而产量仅为154GWh,产能利用率跌至60.5%,闲置产能达100GWh。此外,还有100GWh的在建产能。

对比上年同期,宁德时代电池系统的产能利用率为81.25%,而2021年其产能利用率更是高达92.2%。对此,宁德时代表示,上半年为传统行业淡季,随着市场环比需求的增长,下半年产能利用率将会逐步提升。但业内猜测,此前由于对行业的高预期,扩产潮中积累了大量库存,叠加市场需求减少,宁德时代在有意控制产能,同时还在去库存。

02

储能低价中标愈演愈烈

系统集成商或将迎来行业洗牌

储能市场一方面蓬勃发展,一方面呈现产能过剩、价格明显下跌的趋势。从今年以来多项招标情况来看,竞争非常激烈,中标价格不断下探。

电池中国注意到,上半年储能系统中标均价在1.33元/Wh,较去年全年均价水平下降14%,与今年1月相比下降25%。

比如,中国能建2023年度磷酸铁锂电池储能系统集采项目中,比亚迪分别在0.5C和0.25C标段报了最低价,分别为0.996元/Wh和0.886元/Wh。对此,有分析认为,这是比亚迪发力储能市场的信号,报价接近甚至低于成本价格。

事实上,储能行业的价格战从2018年到现在一直存在。“没有最低,只有更低”,正是储能产业的真实写照。

值得一提的是,如果只是一味通过降价跑马圈地获得订单,而不是通过技术进步推动储能迈进“平价时代”,往小了说,储能制造商根本赚不到钱,很难长久,难逃被淘汰出局的结果;往大了讲,储能产业本身对安全性要求非常高,并且需要十几二十年的运行寿命,后期维护和服务都很重要,如果盲目打价格战恶意竞争,造成产品成交价格过低,很可能导致产品质量存在隐忧,对整个行业都将是悲剧。

此外,据不完全统计,目前我国涉及储能产业的企业数量多达8.9万家,系统集成商也有上万家。但部分企业由于缺乏核心技术或者技术能力不强,便以系统集成商的身份杀入赛道,不惜投入重金,加速扩张,试图通过低价策略分得一杯羹,导致部分低价劣质产品出现。这种打法或将会扰乱行业发展节奏,最终造成“劣币驱逐良币”的现象,应引起行业警醒。

而对于企业自身来说,也将是“致命”的。一方面,一些二三线的储能集成厂商单纯依靠资本,低质低价中标,难以持续;另一方面,由于缺乏技术支撑,还要承受主流储能厂商的降维打击,可谓“内忧外患”。远景能源储能事业部总经理郑汉波就曾预言,“靠低价中标越多,死得越快”“明年或将倒下80%系统集成商”。

从长远来看,未来伴随相关政策的颁布,以及储能商业模式的成熟,产业必将会加速从“成本竞争”转向“价值竞争”,最终考验的还将是以技术创新为核心的综合实力。

- 最新评论

- 我的评论