1月22日,CNESA DataLink 2025年度储能数据发布暨储能国际峰会暨展览会2026新闻发布会在北京举行。

01

新型储能项目规模

· 电力储能累计装机213.3GW,新型储能占比超过2/3

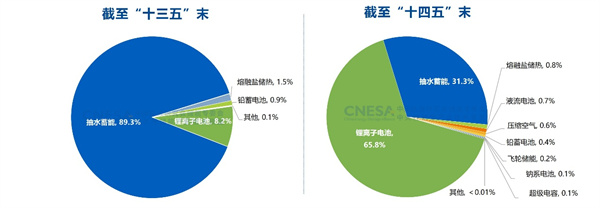

根据CNESA DataLink全球储能数据库的不完全统计,截至2025年12月底,中国电力储能累计装机规模213.3GW,同比+54%。2025年是“十四五”的收官之年,与“十三五”末相比,储能技术路线市场份额变化,抽水蓄能占比31.3%,以锂电池为代表的新型储能实现跨越式增长,新型储能累计装机占比超过2/3,单一向多元化加速发展。

图1:中国电力储能累计装机规模分布情况(单位:GW%)

数据来源:CNESA DataLink全球储能数据库

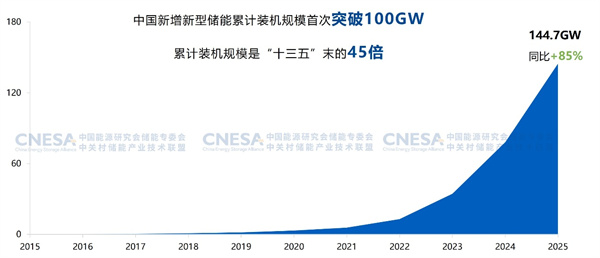

· 新型储能累计装机规模突破1亿千瓦

截至2025年12月底,中国新型储能累计装机规模达到144.7GW,同比+85%。中国新增新型储能累计装机规模首次突破100GW,累计装机规模是“十三五”时期末的45倍。中国新型储能主要应用场景从以用户侧(占比35%)为主转向独立储能(占比58%)为主;火储调频(1.4%%)和用户侧(8%)下降明显;新能源配储占比保持稳定。

图2:中国新型储能累计装机规模(单位:GW)

数据来源:CNESA DataLink全球储能数据库

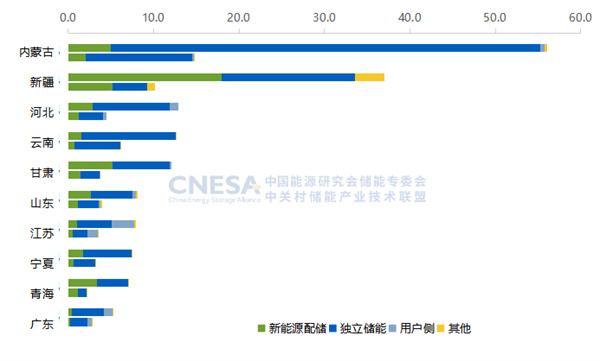

· 新型储能新增装机66.43GW/189.48GWh

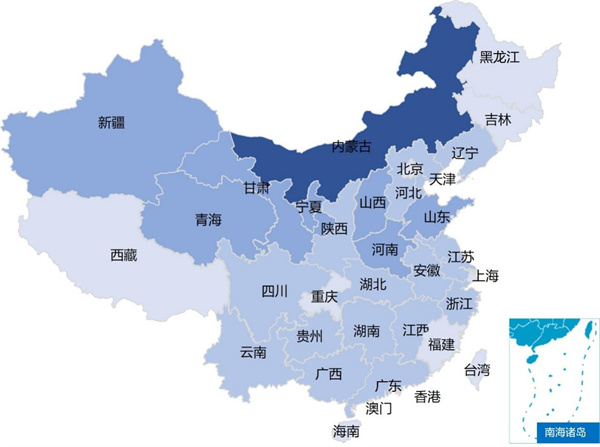

2025年中国新型储能新增投运66.43GW/189.48GWh,功率规模和能量规模同比+52%/+73%。从区域分布看,Top10省份装机规模均超5GWh,合计装机占比接近90%;西部省份全面领跑,内蒙古能量和功率装机规模双第一,超越加州成为全球第一的省份;云南首次进入Top10。

图3:2025年中国新增运行新型储能项目Top10省份分布(按照能量规模排序)

数据来源:CNESA DataLink全球储能数据库

02

新型储能招中标市场

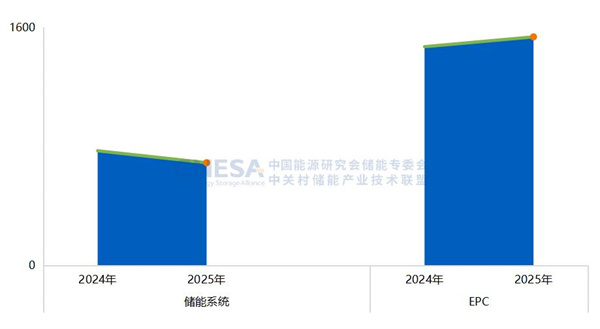

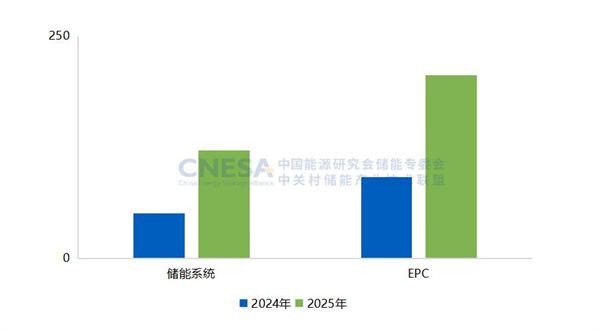

· 储能系统招标数量收缩,EPC招标数量增加

根据CNESA DataLink全球储能数据库的不完全统计,2025年储能系统招标(不含集采/框采)标段数量690个,同比减少10.4%,EPC招标(不含集采/框采)标段数量1536个,同比增加4.5%。2025年非集采/框采市场的建设偏好发生变化,业主更倾向于一体化交付、风险外包的“交钥匙模式”模式。

图4:2024-2025年储能系统及EPC招标标段数量(个)

注:项目统计不含集采/框采

数据来源: CNESA DataLink全球储能数据库、公开招标平台

· 储能系统中标规模121.5GWh,EPC中标规模206.3GWh

根据CNESA DataLink全球储能数据库的不完全统计,2025年储能系统(不含集采/框采)中标规模为121.5GWh,同比+140.1%;EPC中标规模为206.3GWh,同比增长125.5%。

图5:2024-2025年储能系统及EPC中标规模(GWh)

注:项目统计不含集采/框采

数据来源: CNESA DataLink全球储能数据库、公开招标平台

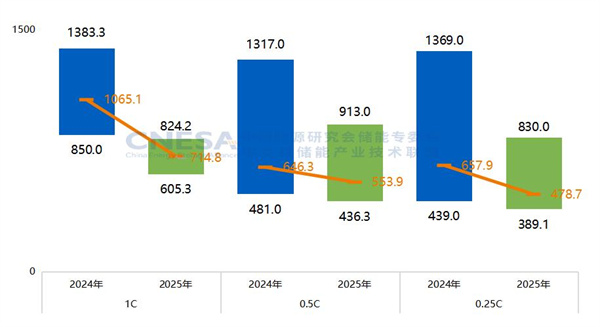

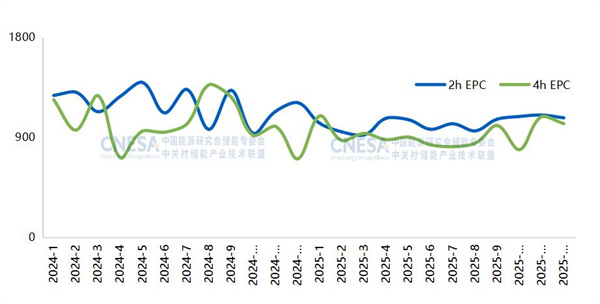

· 中标均价呈现出波动下行的趋势

根据CNESA DataLink全球储能数据库的不完全统计,2025年储能系统(磷酸铁锂系统,不含用户侧应用)采购中标价格在391.14元/kWh-913.00元/kWh之间,其中不同时长系统价格降价幅度差异大。0.25C储能系统价格下降幅度接近0.5C的两倍。2025年EPC(不含用户侧)中标价格呈现出波动下行的趋势,2h EPC的中标均价已降至1043.82元/kWh,同比下降13.04%;4h EPC的中标均价为935.40元/kWh,同比下降8.19%。

图6:2024-2025年磷酸铁锂储能系统中标均价及价格区间(单位:元/kWh)

注:磷酸铁锂电池储能系统,不含用户侧应用

数据来源: CNESA DataLink全球储能数据库、公开招标平台

图7:2024年1月-2025年12月2h和4hEPC月度中标均价(单位:元/kWh)

注:不含用户侧应用

数据来源: CNESA DataLink全球储能数据库、公开招标平台

03

新型储能政策

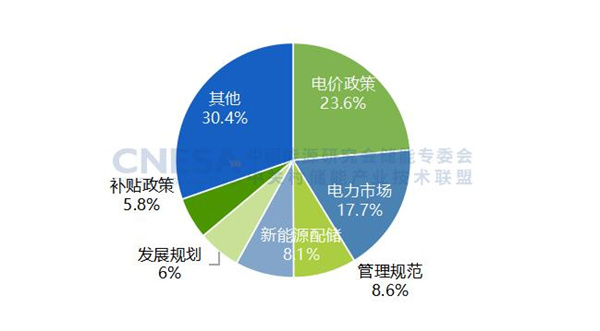

· 储能政策发布数量保持高热度

联盟长期关注储能政策发展情况,2025年新增发布相关政策869项,同比+13%;市场化改革进入加速阶段,电价政策、电力市场政策热度较高,管理规范类政策占比提升。

图8:2025年中国新增政策分类占比

· 多省已完成“十四五”规划目标

截至2025年底,全国各省新型储能“十四五”规划目标总规模超91.6GW,从已落实装机情况看,全国多数省份已完成“十四五”规划目标。

图9:中国已发布新型储能装机目标的省份分布情况(截至2025年12月底)

· 工商业储能向市场化迈进 十五五累计装机有望突破30GW

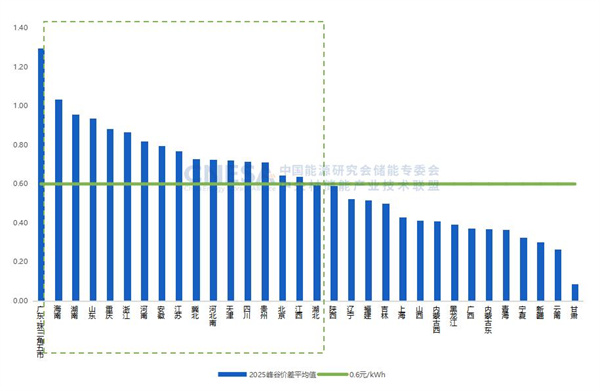

2025年初,136号文件推动了新能源全电量入市,年底中长期规则取消了市场化用户人为分时电价,可以预见,接下来用电负荷侧也将逐步进入市场,2026年工商业储能将逐步向市场化迈进。

分时电价方面,多地衔接现货市场调整时段划分和计价范围,价差普遍收窄,短期来看大部分地区存在利空影响;电网代购电价格方面,32个地区平均价差为0.616元/kWh,同步下降9.4%。

与此同时,国家鼓励10kv以上工商业用户需直接参与市场,逐步缩小代购电用户范围。因此,未来,工商业储能的价差收益将由实际的市场供需决定,仅依赖固定的价差套利模式将不可持续。

展望“十五五”,工商业储能继续保持稳定增长态势,收益更加多元,由单一的“固定价差套利”向 “波动的市场价差套利+需量管理+需求响应”转变,累计装机有望突破30GW。

图10:2025年中国独立储能市场机制政策地图2025

数据来源: CNESA DataLink全球储能数据库

04

新型储能市场展望

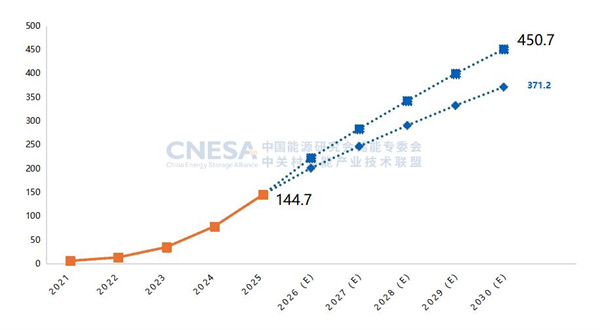

· 2030年新型储能累计装机3.7亿千瓦以上

面向“十五五”总结下未来发展趋势:

政策方面:新型储能将由市场驱动发展,结合其绿色价值,不断拓展新的应用场景、创新商业模式,并推动产业向高质量发展升级。

技术方面:目前已经进入多技术路线并行的阶段,预计各类储能技术呈现多元场景与规模突破的特征仍会贯穿“十五五”期间,并且长时储能将会进入发展关键期。

收益模式方面:储能收益受多重因素影响,市场准入与电价差是确定性高的核心变量。未来收益结构将显著转型,辅助服务收入因市场饱和快速下滑,随风光渗透率提升,价差有望扩大,能源套利成为主导,容量补偿提供稳定支撑但占比略降。未来项目成功取决于动态运营与前瞻性区位布局。

储能时长方面,CNESA统计显示,新型储能累计装机的平均时长在2021-2025年呈缓慢上升趋势,由2.11小时逐步增至2.58小时。2026年起,时长提升明显加速,预计至2030年将达到3.47小时。这一转折反映了储能技术持续进步与市场对长时储能需求的增强,行业正朝着能量时移、系统调节等更注重能量容量的应用场景深化发展。

装机规模方面,历史数据显示中国新型储能已进入快速增长期。5年以来,新型储能累计装机超过40倍。随着基数变大,增速放缓成为定局。展望”十五五“,增速虽然放缓,但庞大的基数仍将催生可观的绝对增量,预计2030年累计装机有望达到3.7亿千瓦以上。

图11:中国新型储能累计装机规模预测(单位:GW)

数据来源: CNESA DataLink全球储能数据库

- 最新评论

- 我的评论