“内卷”“产能过剩”“价格战”成为2023年储能赛道的鲜明注脚。2023年我国储能产业经历了跌宕起伏的一年,化解内卷和产能结构性过剩,国内电池企业凭借低成本、高安全的磷酸铁锂电池,“出海破卷”。

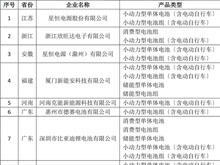

据电池中国网不完全统计,2023年包括宁德时代、比亚迪、亿纬锂能、瑞浦兰钧、海辰储能、蜂巢能源等在内的储能电池头部企业,拿下多个10GWh+海内外订单。

据统计,上述6家头部电池企业2023年拿下了超过11个10GWh+的储能订单,规模总计超200GWh。

从全球储能市场看,动力电池应用分会最新发布的数据显示,2023年全球储能电池出货量为173GWh(以终端口径统计),同比增长60%,其中中国储能电池出货约159GWh,占比92%。据预测,2024年全球及中国储能电池出货将保持增长态势,中国储能电池出货量预计将超过200GWh。

装机方面,动力电池应用分会数据显示,2023年全球新型储能新增装机量约35GW,同比增长72%,其中,锂电池储能项目新增装机约34GW。截至2023年年底,全球新型储能累计装机规模约81GW。预计2024年全球新增装机超过50GWh,增速将超过50%。

显而易见,全球储能产业正蓬勃生长,中国锂电厂商也将在其中持续扮演关键角色。透过2023年我国头部锂电厂商拿下的储能大单,电池中国观察其释放出五大行业信号。

1.多个订单来自海外,显示出中国锂电企业出海速度正在加快,主要市场包括美国、欧洲、澳大利亚等。其中来自美国的订单最多。

美国、欧洲市场由于电力化程度高、盈利能力较好,且具备良好的发展势头和巨大的发展潜力,依然是中国头部储能电池企业出海的重要目标市场。澳大利亚储能发展具备较好的政策和市场机制基础,同样是最具发展前景的海外市场之一。

2023年11月,宁德时代和Quinbrook签署了全球固定储能框架协议。未来5年,国际能源投资商Quinbrook将在美国、英国和澳大利亚等国家和地区运营的大型可再生能源基础设施项目部署10GWh+宁德时代的先进储能解决方案。

据悉,这是宁德时代继此前为西澳大利亚Kwinana、Collie两个共计700MW/2800MWh项目提供950组EnerC Plus储能系统之后的又一海外大订单。

不过,这只是中国储能电池企业走向海外的一个缩影。

动力电池应用分会预计,2024年全球储能市场将逐渐进入“理性增长状态”。据预测,美国2024年新型储能装机将超过13GW,同比增长70%;欧洲市场,户储经销商去库存将持续至2024年上半年,全年新增装机将超过10GWh,增速与2023年相当;澳大利亚在2024年的新增装机预计将达到0.75GW,同比增速接近20%。

2.磷酸铁锂电池在全球储能市场获得广泛认可。

当前,在碳中和背景下,全球储能产业迎来爆发式增长,以往海外储能集成商偏向日韩电池企业的三元电池。值得注意的是,目前海外储能项目参与电网等交易,适配需要有竞争力的价格,而随着磷酸铁锂的高性价比、高安全和长循环等优势逐渐被认可,全球主要储能系统企业开始倾向于和全球磷酸铁锂头部企业合作。

以Powin为例,该企业自2023年以来,先后与远景动力、瑞浦兰钧、亿纬锂能、海辰储能等中国多家电池企业达成深度合作。截至目前,Powin公司已与8家磷酸铁锂储能电池企业达成合作,合作签约储能电池订单规模超过20GWh。

据电池中国了解,目前在中国储能市场,超过95%的锂电化学储能,均以磷酸铁锂电池为主。而2023年中国企业与海外储能客户签订的10GWh电池大单,几乎均为磷酸铁锂电池。

3.技术竞逐加速,300Ah+大容量电芯成标配。

伴随储能市场竞争进入“深水区”,各大电芯厂商围绕更低的度电成本、更长的循环寿命、更高的安全性能展开激烈的技术竞逐,因此大容量电芯成为标配。

从需求端来看,要求采用更大的电芯容量。比如,瑞浦兰钧在今年9月,基于其问顶320Ah电池与美国头部光伏电站系统集成商及太阳能电站开发商SUNPIN SOLAR签订10GWh的框架采购协议;宁德时代在和澳大利亚Quinbrook的合作中,明确为其提供标准20英尺EnerC Plus集装箱式液冷储能系统,适配宁德时代新一代306Ah电芯,电芯电量提升约10%。

值得注意的是,今年以来,宁德时代不仅宣布306Ah、314Ah等大容量电芯产品量产下线,还在年底释放出530Ah储能电芯的量产准备。目前,国内已有20家+锂电厂商加速向300Ah+方向迈进。部分电芯厂商已开启超大电芯领域的布局,海辰储能推出1130Ah长时储能专用电芯,亿纬储能Mr.BIG可达628Ah。

不过,业内认为,并非电芯越大、容量越大越好,安全性、经济性等多重复杂因素都需要通过技术不断升级来优化,至于何为最优解,还需要足够的时间来进行检验。

4.电芯厂商向系统集成方向进行业务延伸。

据电池中国观察,各大电芯厂商都在想方设法摆脱纯粹制造环节的残酷厮杀。电芯占据系统成本约60%,向系统集成业务延伸能为电芯厂商带来天然的成本优势,同时依托品牌、客户、渠道等资源的积累,推出系统集成新品逐渐成为头部电池厂商的必然选择。

这样做一方面能以更多元的产品满足客户多样性的需求,同时能为提升竞争优势增添新“利器”。比如,瑞浦兰钧为Energy Vault供应10GWh的液冷储能电池系统;比亚迪向野牛兄弟提供至少10GWh的储能电池或集成产品。

据电池中国不完全统计,宁德时代、比亚迪、亿纬储能、瑞浦兰钧、蜂巢能源、远景能源、海辰储能、欣旺达、正力新能等电芯厂商均已发布储能系统产品。

例如,2023年,比亚迪发布了“比亚迪魔方”和“MC-I”两款储能系统新品;正力新能在去年11月推出314Ah大容量储能专用电芯,全面适配402kWh/418kWh储能户外柜、5MWh储能集装箱等体系产品;瑞浦兰钧则在去年8月,推出新一代储能电池系统产品5.11MWh液冷储能系统。同时,伴随电芯容量的升级,系统容量随之提升。

5.斩获储能10GWh+订单均为实力雄厚的头部电芯厂商,“行业洗牌”加速。

公开数据显示,当前全国储能相关企业超15万家,2023年以来新增5万余家,行业内卷严重。其中,不乏来自房地产、化工、纺织、珠宝、家电、酒业、食品等领域的跨界“选手”。

一方面,很多跨界企业由于并不了解电力行业而忽视了行业的高门槛,在产品技术、品牌、资金、渠道等方面并不具备优势,盲目涌入热门赛道,但拿不到订单或订单较少,增长的订单持续向头部电芯企业集中,导致其难以在行业立足。在过去的短短数月内,已有10余家上市企业的跨界储能之路频频受挫,逐渐剥离储能业务。

另一方面,储能赛道火热的同时也在急速变化,产品的同质化、价格战愈演愈烈,使得产能落后、创新能力不足的二三线企业艰难维持,头部储能电芯企业则凭借优质的产品、先进的技术、强大的品牌影响力斩获更多全球订单,“行业洗牌”加速。